A faktoring olyan finanszírozási módszer, amelyben egy cégtulajdonos cége követeléseit értékesíti harmadik fél számára, diszkontált áron, tőkebevonás céljából

1. Más szavakkal: a faktoring a fizetetlen vevői számlák eladásából tud gyors módon pénzt behozni a cég számára. Ez lehetővé teszi a lassan fizető ügyfelekkel vagy az időnként likviditási nehézségekkel küzdő cégtulajdonosok számára, hogy szinte azonnal készpénzhez jussanak a vállalkozás működtetéséhez.

A faktoringgal először úgy egy évtizeddel ezelőtt találkoztam, amikor banki finanszírozást próbáltunk szerezni egy európai ügyfelünk újonnan bejegyzett amerikai leányvállalata számára. Teljesen elcsodálkoztam, hogy néhány év Egyesült Államokbeli tapasztalat nélkül, sem a nyereségesen működő európai anyavállalat által nyújtott garancia, sem bármi más nem segíthetett, hogy az amerikai bankok hitelt nyújtsanak. Jóllehet a leányvállalatnak nem volt hitelfelvételi múltja, az ügyfelei viszont mind kiváló minősítésűek voltak. Ez segített azután ahhoz, hogy a követeléseiket viszonylag csekély engedménnyel el tudta adni. A faktoring költsége végül mindössze néhány százalékponttal haladta meg a banki finanszírozásét.

A faktoring az üzleti finanszírozás egyik legrégebbi formája; egyes iparágakban pedig bevett gyakorlat is, különösen ott, ahol a hosszú követelések az üzleti ciklus részét képezik.

A faktoringra általában úgy tekintenek, mint a pénz beszedésének legdrágább módszere – vagy mint a csőd szélén álló vállalkozások utolsó erőfeszítése. Noha igaz, hogy a faktoring általában drágább, mint a bankfinanszírozás, ez a vélemény megfontolást érdemel, mivel a faktoring egy olyan gyors, rövid távú megoldás, amelyet általában arra használnak, hogy a vállalkozások számára szükséges forgóeszöz-finanszírozást megteremtsék, tehát növelik a működő tőke mennyiségét az üzleti növekedés biztosítása érdekében.

Egy tipikus faktoring-megállapodás alapja, hogy egy társaság értékesít vagy szolgáltatást nyújt, és ezért számlát generál. A faktor megvásárolja ezen számlán szereplő összeg beszedésének jogát és beleegyezik, hogy kifizeti a számla névértékét (általában 24–48 órán belül), levonva a kedvezményt. A faktor általában a névérték 75–80%-át fizeti ki azonnal, és a fennmaradó összeget (levonva a díját) akkor utalja át, amikor a számla értékét teljes mértékben sikerült beszednie.

A faktoring társaságok engedményt alkalmaznak a számla névértékére – ez a faktoring-díj, amely általában a számla összegének 1–5%-a2 , több tényezőtől függően:

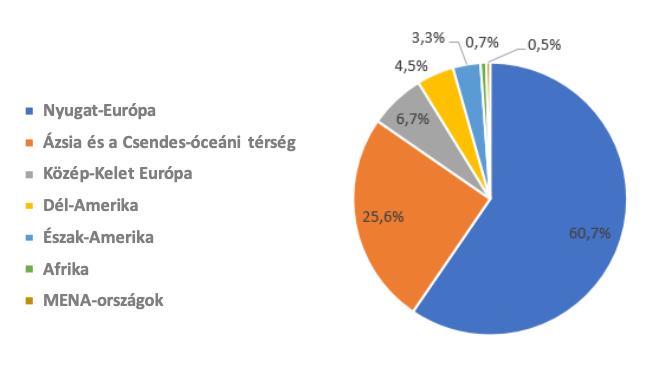

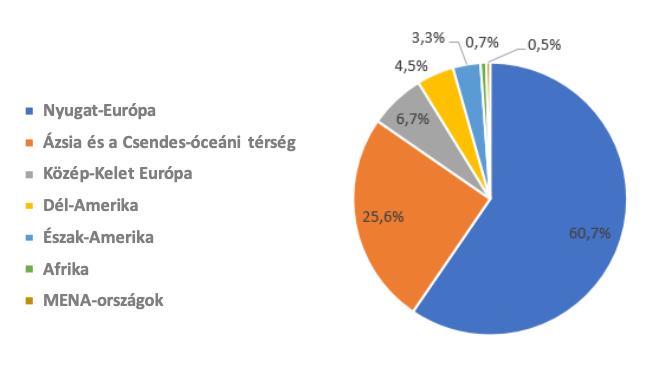

1.ábra: A Globális faktoring piaci volumenének megoszlása, 2018-ban3:

A globális faktoring piac 2.767 milliárd eurót tett ki 2018-ban4 .

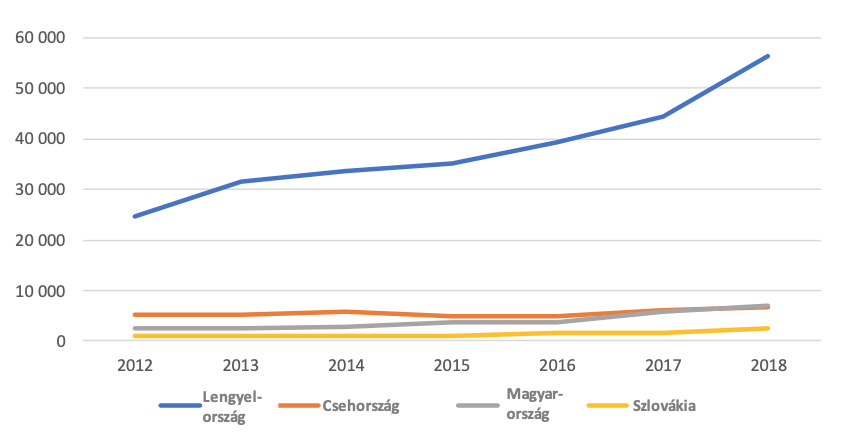

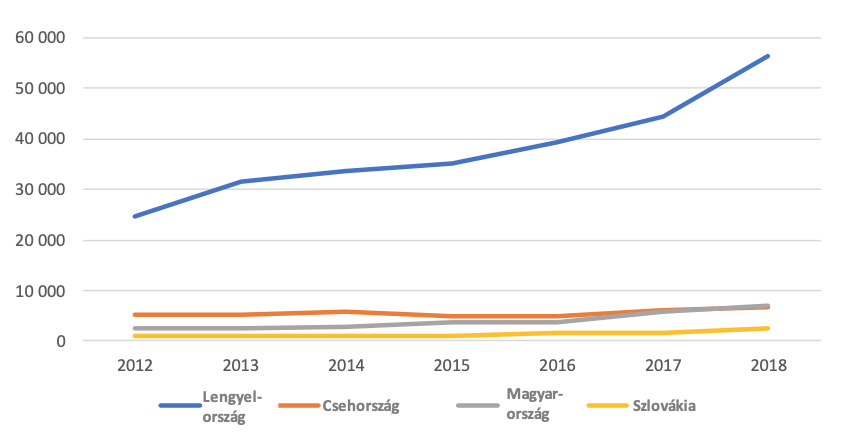

A faktoring ipar jelentős növekedése figyelhető meg a feltörekvő piacokon, különösen Ázsiában és Kelet-Európában, ahol a kkv-k és a vállalkozói szektor gyorsan növekszik. A visegrádi országok közül a faktoring ipar sokkal nagyobb Lengyelországban, mint más országokban, és gyorsabban is növekszik.

2.ábra: Faktorálási volumen a visegrádi országokban 2012–2018 között, millió EUR5

1.ábra: A Globális faktoring piaci volumenének megoszlása, 2018-ban3:

A globális faktoring piac 2.767 milliárd eurót tett ki 2018-ban4 .

A faktoring ipar jelentős növekedése figyelhető meg a feltörekvő piacokon, különösen Ázsiában és Kelet-Európában, ahol a kkv-k és a vállalkozói szektor gyorsan növekszik. A visegrádi országok közül a faktoring ipar sokkal nagyobb Lengyelországban, mint más országokban, és gyorsabban is növekszik.

2.ábra: Faktorálási volumen a visegrádi országokban 2012–2018 között, millió EUR5

A faktoring Közép-Európában két fő okból növekszik gyorsan:

A faktoring Közép-Európában két fő okból növekszik gyorsan:

A faktoring lehetővé teheti a kkv-k számára, hogy hatékonyan kiszervezzék hitel- és tartozásbeszedési tevékenységeiket7. Ezenkívül a faktoring mérlegen kívüli finanszírozásnak tekinthető, mivel nem keletkezik adósság vagy saját tőke; ezért a kötelezettségeket nem kell feltűntetni.

Mint már említettük, a faktoring-díjak átlagosan drágábbak, mint a hagyományos hitelezőknél; valamint előfordulhatnak rejtett díjak, például jelentkezési-, szolgáltatási- vagy eljárási díjak.

A faktoring a számlák beszedése fölötti közvetlen ellenőrzés elvesztését is maga után vonja. Az ügyfelek hátrányosan is reagálhatnak, ha valamely faktor részéről beszedési nyomást érzékelnek. Gondosan meg kell választani a faktorcéget, fontos, hogy a választott faktor tisztességes és etikus legyen, hogy ne rontsa a vállalat hírnevét vagy ügyfélkapcsolatát.

A legtöbb faktor azt is kiköti, hogy abban az esetben, ha egy vállalat ügyfele nem fizet egy előre meghatározott időn belül, akkor a faktor újra a társasághoz fordul fizetést követelve.

Összefoglalva, a bankhitel és a faktoring közötti választásnál, a legtöbb vállalat inkább a bankhitelt részesíti előnyben. Mindazonáltal, ha egy társaságnak korlátozott hozzáférése van a hagyományos finanszírozáshoz, és nagyobb tőkehozamot tud elérni, mint a faktoring költsége, a faktoring továbbra is egy vonzó lehetőség marad.

A faktoringgal először úgy egy évtizeddel ezelőtt találkoztam, amikor banki finanszírozást próbáltunk szerezni egy európai ügyfelünk újonnan bejegyzett amerikai leányvállalata számára. Teljesen elcsodálkoztam, hogy néhány év Egyesült Államokbeli tapasztalat nélkül, sem a nyereségesen működő európai anyavállalat által nyújtott garancia, sem bármi más nem segíthetett, hogy az amerikai bankok hitelt nyújtsanak. Jóllehet a leányvállalatnak nem volt hitelfelvételi múltja, az ügyfelei viszont mind kiváló minősítésűek voltak. Ez segített azután ahhoz, hogy a követeléseiket viszonylag csekély engedménnyel el tudta adni. A faktoring költsége végül mindössze néhány százalékponttal haladta meg a banki finanszírozásét.

A faktoring az üzleti finanszírozás egyik legrégebbi formája; egyes iparágakban pedig bevett gyakorlat is, különösen ott, ahol a hosszú követelések az üzleti ciklus részét képezik.

A faktoringra általában úgy tekintenek, mint a pénz beszedésének legdrágább módszere – vagy mint a csőd szélén álló vállalkozások utolsó erőfeszítése. Noha igaz, hogy a faktoring általában drágább, mint a bankfinanszírozás, ez a vélemény megfontolást érdemel, mivel a faktoring egy olyan gyors, rövid távú megoldás, amelyet általában arra használnak, hogy a vállalkozások számára szükséges forgóeszöz-finanszírozást megteremtsék, tehát növelik a működő tőke mennyiségét az üzleti növekedés biztosítása érdekében.

Egy tipikus faktoring-megállapodás alapja, hogy egy társaság értékesít vagy szolgáltatást nyújt, és ezért számlát generál. A faktor megvásárolja ezen számlán szereplő összeg beszedésének jogát és beleegyezik, hogy kifizeti a számla névértékét (általában 24–48 órán belül), levonva a kedvezményt. A faktor általában a névérték 75–80%-át fizeti ki azonnal, és a fennmaradó összeget (levonva a díját) akkor utalja át, amikor a számla értékét teljes mértékben sikerült beszednie.

A faktoring társaságok engedményt alkalmaznak a számla névértékére – ez a faktoring-díj, amely általában a számla összegének 1–5%-a2 , több tényezőtől függően:

- A számlák havi mennyisége faktoronként

- Az egyes számlák átlagos összege

- Az iparág

- A fizetési határidők

- Az ügyfelek hitelképessége

1.ábra: A Globális faktoring piaci volumenének megoszlása, 2018-ban3:

A globális faktoring piac 2.767 milliárd eurót tett ki 2018-ban4 .

A faktoring ipar jelentős növekedése figyelhető meg a feltörekvő piacokon, különösen Ázsiában és Kelet-Európában, ahol a kkv-k és a vállalkozói szektor gyorsan növekszik. A visegrádi országok közül a faktoring ipar sokkal nagyobb Lengyelországban, mint más országokban, és gyorsabban is növekszik.

2.ábra: Faktorálási volumen a visegrádi országokban 2012–2018 között, millió EUR5

1.ábra: A Globális faktoring piaci volumenének megoszlása, 2018-ban3:

A globális faktoring piac 2.767 milliárd eurót tett ki 2018-ban4 .

A faktoring ipar jelentős növekedése figyelhető meg a feltörekvő piacokon, különösen Ázsiában és Kelet-Európában, ahol a kkv-k és a vállalkozói szektor gyorsan növekszik. A visegrádi országok közül a faktoring ipar sokkal nagyobb Lengyelországban, mint más országokban, és gyorsabban is növekszik.

2.ábra: Faktorálási volumen a visegrádi országokban 2012–2018 között, millió EUR5

A faktoring Közép-Európában két fő okból növekszik gyorsan:

A faktoring Közép-Európában két fő okból növekszik gyorsan:

- A Közép- és Kelet-Európa a világ egyik leggyorsabban növekvő térsége, átlagos GDP-növekedése 4,01% volt 2015–2018 között6 .

- Az elmúlt három évtizedben a térség volt szocialista országai piacgazdasággá váltak. Intenzív növekedést tapasztaltak meg, nagy szükség van a tőkére és minden rendelkezésre álló tőkeforrást igénybe kell venniük.

A faktoring lehetővé teheti a kkv-k számára, hogy hatékonyan kiszervezzék hitel- és tartozásbeszedési tevékenységeiket7. Ezenkívül a faktoring mérlegen kívüli finanszírozásnak tekinthető, mivel nem keletkezik adósság vagy saját tőke; ezért a kötelezettségeket nem kell feltűntetni.

Mint már említettük, a faktoring-díjak átlagosan drágábbak, mint a hagyományos hitelezőknél; valamint előfordulhatnak rejtett díjak, például jelentkezési-, szolgáltatási- vagy eljárási díjak.

A faktoring a számlák beszedése fölötti közvetlen ellenőrzés elvesztését is maga után vonja. Az ügyfelek hátrányosan is reagálhatnak, ha valamely faktor részéről beszedési nyomást érzékelnek. Gondosan meg kell választani a faktorcéget, fontos, hogy a választott faktor tisztességes és etikus legyen, hogy ne rontsa a vállalat hírnevét vagy ügyfélkapcsolatát.

A legtöbb faktor azt is kiköti, hogy abban az esetben, ha egy vállalat ügyfele nem fizet egy előre meghatározott időn belül, akkor a faktor újra a társasághoz fordul fizetést követelve.

Összefoglalva, a bankhitel és a faktoring közötti választásnál, a legtöbb vállalat inkább a bankhitelt részesíti előnyben. Mindazonáltal, ha egy társaságnak korlátozott hozzáférése van a hagyományos finanszírozáshoz, és nagyobb tőkehozamot tud elérni, mint a faktoring költsége, a faktoring továbbra is egy vonzó lehetőség marad.

1Faktorálás, https://www.entrepreneur.com/encyclopedia/factoring<>

2ibid

3FCI Éves Jelentés – A Nyitott Követelések Pénzügyi Ágazat Globális Egyesülete

4ibid

5ibid

6Világ Adat Bank

7A faktoring szerepe a kis-és középvállalkozások finanszírozásában, Leora Klapper

2ibid

3FCI Éves Jelentés – A Nyitott Követelések Pénzügyi Ágazat Globális Egyesülete

4ibid

5ibid

6Világ Adat Bank

7A faktoring szerepe a kis-és középvállalkozások finanszírozásában, Leora Klapper